Métodos de valoración de empresas de Internet, tercera parte

[lwptoc]

Métodos de valoración de empresas de internet (2022), tercera parte

Como continuación del post anterior, donde analizaba el método de descuento de flujos de fondos en éste voy a explicar la valoración de empresas de internet a través de multiplos.

Valoración a través de múltiplos

La utilización de múltiplos en la valoración de empresas es una práctica bastante extendida entre los analistas. Durante los años 1999 y 2000 este método fue muy utilizado para valorar empresas de Internet dadas las dificultades que, como acabamos de ver, presentaba la aplicación del descuento de flujos de fondos.

http://www.youtube.com/watch?v=6Ko1TtpoJn4

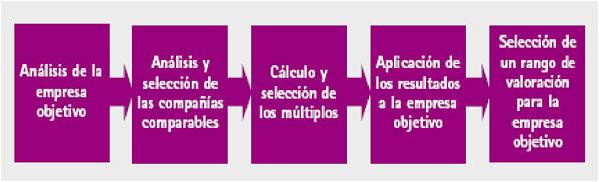

Esta metodología se basa en observar la valoración que realiza el mercado de valores de una empresa de características similares a la analizada (empresa comparable) y, a través del uso de diversos múltiplos, obtener el valor asociado a la misma. Los pasos a seguir para su correcta aplicación quedan recogidos en la figura 1.

Figura 1. Pasos a seguir en el método de los múltiplos de cotización

Las compañías utilizadas como comparables deben cumplir una serie de requisitos con relación a la empresa objetivo para poder ser incluidas en el análisis, como, por ejemplo, realizar la misma actividad que la empresa objetivo, operar en una misma zona geográfica, poseer un tamaño similar, tener unas mismas perspectivas de crecimiento de beneficios, rentabilidad similar, etcétera.

Entre los múltiplos más utilizados a la hora de realizar comparaciones en empresas pertenecientes al sector de Internet, se encuentran los siguientes:

- Precio/Ventas: Se calcula dividiendo el precio medio de la acción entre el ingreso por acción. Permite estimar el valor de las acciones de una empresa multiplicando el valor medio del múltiplo para las empresas de referencia por los ingresos por ventas de la acción a valorar. Este múltiplo ha sido utilizado con frecuencia para valorar empresas de Internet dado que la ausencia de beneficios que presenta la mayoría de estas compañías impide calcular otros múltiplos como el PER (precio de la acción/beneficio por acción) tan utilizado en otros sectores.

- Precio/Flujo de Caja: Se calcula dividiendo el precio medio de la acción entre el flujo de caja por acción. No se puede aplicar si el flujo de caja del periodo es negativo.

- Multiplicador del EBITDA: Parte de la base de que el valor de la empresa es un múltiplo de su beneficio antes de amortizaciones, intereses e impuestos (EBITDA). Este método es utilizado en las empresas de telecomunicaciones cuando han alcanzado su madurez como, por ejemplo, Time Warner y Disney. En el caso de empresas de reciente creación, se utiliza el EBITDA libre de gastos de marketing, debido al enorme volumen de dichos gastos al que tienen que hacer frente inicialmente las empresas.

- Valor de mercado: Por otro lado, surgieron con fuerza en los últimos años una serie de múltiplos en los que se relaciona el valor de mercado con variables no financieras, como el número de páginas vistas o el número de personas que visitan una página web en un periodo de tiempo determinado. La argumentación que sustenta este análisis parte de la importancia del tráfico de un sitio web para predecir el comportamiento futuro de determinadas variables que sí deberían acabar afectando a la valoración. Las medidas del tráfico de la Red pueden considerarse como indicadores relacionados con la clientela, reflejando el éxito de los negocios online de la compañía. Una audiencia elevada podría traducirse en ingresos por publicidad y subscripciones. Además, dichas medidas pueden señalar el tamaño del mercado potencial de los productos y servicios de la compañía, indicando de este modo ingresos futuros.

Sin embargo, diversos autores han puesto de manifiesto las limitaciones que posee la valoración de empresas a través de múltiplos. Este método únicamente valora a las empresas de forma indirecta en función del valor de sus competidoras y no por su capacidad generadora de recursos financieros líquidos ni por sus características particulares.

Damodaran destaca que el hecho de realizar las comparaciones con empresas pertenecientes al mismo sector supone un problema cuando éste se encuentra sobrevalorado o infravalorado, ya que se contribuye a seguir esta tendencia a medida que incorporamos más empresas al mercado valorándolas con los mismos comparables. Para varios Autores y Analistas, la utilización de este método llevó a perpetuar la burbuja financiera de las empresas de Internet hasta el año 2000. Finalmente, Damodaran señala que, en muchas ocasiones, se utiliza esta técnica para evitar hipótesis sobre el comportamiento futuro de la empresa, dada la excesiva incertidumbre de este sector. Sin embargo, en su opinión, la utilización de cualquier múltiplo implica en realidad asumir las mismas hipótesis que en la valoración mediante el método de descuento de flujos de fondos, aunque en muchos casos no seamos conscientes de ello. A la vista de todas estas limitaciones, se recomienda la utilización del método de valoración por múltiplos como sistema complementario al de descuento de flujos de fondos. En este sentido se considera que los múltiplos pueden resultar de gran utilidad en una segunda fase de la valoración. Es decir, una vez realizada la valoración por otro método, una comparación con los múltiplos de empresas comparables permite evaluar la valoración realizada e identificar diferencias entre la empresa valorada y las comparables. En el siguiente post explicaré otro método de valoración de empresas de internet: la valoración a través de opciones reales Un cordial saludo.

Profesor de Dirección de Finanzas

¡Puedes seguirnos en Linkedin, Facebook, Twitter, Instagram y Youtube!

Te invitamos a nuestras clases en directo

Puedes asistir a nuestras clases en directo relacionadas con Marketing Digital y Comercio electrónico que organiza IEDGE Business School. Haz clic aquí para ver las próximas masterclass online.

Becas -100% en Másters

Además, hemos abierto el plazo de solicitud de BECAS -100% en los siguientes programas para profesionales: Máster en Marketing Digital, en el Máster en Growth Hacking & Marketing Automation, en el Máster en Digital Analytics & Big Data, en el Máster en eCommerce y en el Máster en Google Marketing Platform.

Cada año formamos a miles de alumnos en estas áreas de conocimiento. ¡Mejora en tu carrera profesional y solicita tu plaza!. Plazas limitadas por edición e IEDGE Business School se reserva el derecho de admisión.

-

- Contenidos actualizados.

- Profesores Internacionales.

- Clases online en directo.

- 6 meses de duración.

Hector M Aguilar

comento el día 15 de abril a las 5:12 am (#)

El método mas utilizado en la valoración de empresas es flujo de efectivo descontado que básicamente parte de que “Una empresa vale por su futuro no por su pasado” Por tal razón las estimación futuras tendrán que ser muy coherentes para que al actualizar los flujos se determine un valor que sirva de herramienta para llegar a una negociación en que ambas partes lleguen a definir el PRECIO de la empresa que es diferente a el valor de la empresa y no el valor de la Acción.

Los datos contables por ser históricos podrán servirnos como un punto de partida pero tenemos que tener cuidado en identificar los datos propios de la operación y así también las estimaciones futuras tendrán que ser apegadas a expectativas con cierto grado de credibilidad para no llegar a un valor sin fundamentos relativamente lógicos que afecten la negociación entre comprador y vendedor.-Por lo cual debemos aplicar los aspectos siguientes:

1.Definir el horizonte en cuanto a tiempo para generar los flujos de efectivo futuros que equivale a elaborar un buen plan de negocios apegado a reglas adecuadas al tipo de empresa a valorar, en los años anteriores de utilizaba 10 años pero a raíz de las inestabilidades económicas de los países se paso a usar no más de 5 años para tener un criterio conservador, pero esto en ningún momento quiere decir que la empresa no podrá continuar su operación generando beneficios por tal razón es necesario incorporar el VALOR RESIDUAL ya que a los 5 años los activos tendrán un valor de venta.

También el valor de los activos intangibles no se utiliza en el cálculo de los flujos de efectivo pero en realidad tienen un beneficio por lo que debe ser incluido en la valoración.

2.Tenemos 3 tipos de cash flow pero siempre debemos usar las cuentas de resultados para generar los flujos ya que son los que nos determinaran la capacidad de la empresa de general beneficios no así los Cobros y pagos.

CASH FLOW LIBRE serán los resultados de la empresa sin considerar los financiamientos, así que únicamente debemos tener la generación de fondos propios de la operación y podemos aplicar la formula siguiente:

+ EBIT (5AÑOS) – IMPUESTOS SOCIEDADES + AMORTIZACIONES = FLUJO DE CAJA BRUTO – INVERSIONES = FLUJO DE CAJA LIBRE.

Ya con los flujos de efectivo futuros determinamos el valor ACTUAL de los 5 años y definimos el VALOR ACTUAL NETO ( VAN ) .- también será necesario determinar la TASA DE ACTUALIZACION (WACC) Coste medio ponderado de capital, al calcular esta TASA se usara dependiendo el criterio del comprador o vendedor.

CASH FLOW DEUDA.- Que será determinar la deuda de la empresa, las entradas y el flujo de deuda.

+ INTERESES DEVENGADOS + AMORTIZACION DEUDA = FLUJO CAJA PARA DUDORES – ESCUDO FISCAL = CASH FLOW DEUDA (CFD). Y los flujos deben también ser descontados.

CASH FLOW ACCIONISTAS.- Que básicamente es determinaran que recuperan

CASH FLOW LIBRE – DEUDA = CASH ACCIONISTAS

Como conclusión será necesario considerar 4 escenarios:

-OPTIMISTA.- (será usado por el vendedor)-PESIMISTA.- (Sera usado por el comprador)-REALISTA.- ( ultimo año más 4 años futuros)

-PUNTO EQUILIBRIO.- ( Ingresos deberán cubrir los costes fijos)

Siempre es interesante incluir en el estudio ANALISIS DE SENSIBILIDAD que será utilizado para mirar las variaciones al aplicar los criterios de sensibilidad (PRECIOS, COSTES, etc) Pero lo mejor será tratar de hacer la valorización de la forma más sencilla y prudente para no obstaculizar las negociaciones teniendo el cuidado de ser lo más objetivos posibles pero dando la información necesaria del valor de la empresa para la buena toma de decisiones que al final será del COMPRADOR Y VENDEDOR.

Aurelio Garcia del Barrio

comento el día 16 de abril a las 3:09 pm (#)

Hector,

No es correcto el planteamiento que haces del calculo de los distintos cash flows. En la ultima tutoria explique el FCF y su forma de calculo. En la proxima explicare los distintos tipos de cash flows.

Vania

comento el día 15 de abril a las 11:20 pm (#)

Hola

Tengo ciertas duas sore las formulas que espero aclarar en la siguiente tutoria.

Sobre la valoración de empresas de internet en este post ejemplifica mi comentario del otros post de los tráficos de paginas visitas etc. Creo que como comentan este es es muy subjetivo y lós tráficos lo podemos influencia mediante promoción.

Ahora bien como comentario en general para hacer una valoración tenemos que tener información confiable, rela que no este manipulada por que de lo contrario estaríamos sobre valorando empresas o viceversa y esto tambien aplica a países y por eso tenemos estas crisis

Aurelio Garcia del Barrio

comento el día 16 de abril a las 3:07 pm (#)

Muy cierto Vania. El intentar valorar un nagocio siempre supone realizar estimaciones, pero sin un minimo conocimiento, el ejercicio resultara francamente malo; en la proxima tutoria, veras la razon de mi comentario. Asi mismo, podemos clarificar tus dudas en las formulas.

Diego Arenas

comento el día 22 de abril a las 2:40 am (#)

Me quedó claro que el método de múltiplos es muy dependiente de que la empresa cotice en bolsa y de lo que el asesor en evaluación determine como múltiplo; por lo que el método puede ser solo una estimación que debe ponderarse contra otros métodos de evaluación.

En relación al video, la duda es que el ponente recomienda no calcular Cash Flow por más de 5 años en cualquier empresa, mientras que en clase se nos recomendaba no hacerla por menos de 10 años, ¿qué me pueden comentar al respecto? Gracias!!

Aurelio Garcia del Barrio

comento el día 23 de abril a las 6:17 pm (#)

Respetando mucho cualquier opinion, a mi me parece que 5 periodos es un horizonte temporal muy corto. Yo recomiendo como comente no manos de 10.

Francisco Rodríguez

comento el día 07 de mayo a las 5:52 pm (#)

Hola !! coincido con el Profesor José que el método de Flujo descontados es el «mejor» para valorar una empresa, ya que calculará el valor futuro en base a estimaciones y por supuesto un «poco de historia» de la propia empresa. El único inconveniente como también se señala será en las empresas de tecnología o de reciente creación y que las cifras pueden variar de manera dramática, igualmente el mercado a fin de cuentas tendrá la última palabra.

Buen post y videos.

saludos.

angelquisbert

comento el día 08 de mayo a las 7:32 pm (#)

En mi opinión el Método de Flujo Descontado es el más adecuado, pero es necesario nomas utilizar los otro métodos para analizar de forma mas adecuada para tener un mejor criterio para tomar decisiones.

Saludos,