Relación entre los tipos de cambio spot y forward

[lwptoc]

Tipos de cambio spot y forward 2022

La Relación entre los tipos de cambio spot y forward, también conocida como la teoría de la paridad de los tipos de interés es la determinación del tipo de cambio de una divisa, depende de multitud de factores, de ahí que sea muy complejo y difícil determinar y “acertar” sobre el tipo de cambio futuro de una divisa. Señalamos como factores que afectan al tipo de cambio:

- Tasas de interés.

- Balanza comercial.

- Inflación.

- Intervención de Bancos Centrales.

- Evolución de la deuda externa.

- Estabilidad macroeconómica y situación fiscal del país.

En relación a los tipos de interés de las diferentes divisas, y para explicar la Teoría de la paridad de los tipos de interés, decimos que las cotizaciones a plazo están estrechamente relacionadas con los diferenciales de los tipos de interés en los distintos mercados. Así, la prima o descuento de una moneda respecto de otra, siempre que no existan interferencias sobre el libre movimiento de capitales, tenderá a ajustarse a las diferencias entre los tipos de interés de los dos países: si el tipo de interés de una moneda sube respecto al de otra divisa, se querrá comprar activos financieros nominados en esa moneda.

Para poder hacer esto habrá que comprar previamente la moneda en cuestión, fortaleciendo así su tipo de cambio. En este sentido, las divisas que cotizan “a premio” tendrán unos tipos de interés más reducidos que aquellas que cotizan “a descuento”. La relación entre los tipos de cambio al contado, a plazo y los tipos de interés, se conoce como “teoría de la paridad de tipos de interés” y matemáticamente puede expresarse así:

i – i* = FPSt

donde i e i* son los tipos de interés de las monedas variable y base, respectivamente.

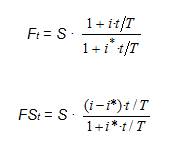

A partir de esta teoría, se pueden obtener las siguientes expresiones alternativas, que vinculan los tipos de cambio forward con los tipos spot y los tipos de interés:

Los resultados obtenidos a partir de las dos expresiones del párrafo anterior son valores de equilibrio, que pueden coincidir o no en un momento dado con los cotizados realmente en los mercados de divisas. Si no se cumplieran dichas igualdades, se podrían obtener beneficios sin riesgo mediante la técnica conocida como “arbitraje de intereses con cobertura”. La actuación de los arbitrajistas forzaría a que los tipos de mercado terminasen por ajustarse a los valores de equilibrio.

Ejemplo

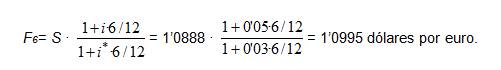

Supongamos que el tipo de interés del dólar a seis meses fuese del 5% y el del euro del 3%, el tipo de cambio spot 1’0888 dólares por euro y el forward a un año cotizado en el mercado fuera 1’1200 dólares por euro.

Con estos datos, tendríamos que el tipo forward de equilibrio valdría:

Como puede apreciarse, el tipo cotizado en el mercado (1’1200) difiere del de equilibrio (1’0995), pudiendo decirse en este caso que “el dólar está barato con relación al euro” (1 euro vale en el mercado 1’1200 dólares, cuando en situación de equilibrio debería valer 1’0995 dólares), con lo cual, para aprovechar las posibilidades de arbitraje de intereses con cobertura, deberíamos endeudarnos en dólares, convertirlos en euros e invertir en Europa.

De esta forma:

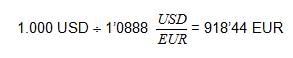

1) Pediríamos prestados dólares, por ejemplo 1.000 USD, a devolver a los 6 meses, al 5%, con lo cual tendríamos que reintegrar 1.000 · (1 + 0’05 · 6/12) = 1.025 USD

2) Cambiaríamos por euros, en el mercado spot, los dólares obtenidos en el punto anterior:

3) Colocaríamos los euros obtenidos en el punto anterior en Europa, al 3%, durante 6 meses, con lo que obtendríamos al final: 918’44 · (1 + 0’03 · 6/12) = 932’22 EUR.

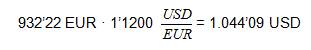

4) Venderíamos en el mercado forward el montante del punto anterior, al tipo 1’12000 dólares por euro, con lo que percibiríamos al cabo de 6 meses:

Teniendo en cuenta 1) y 4), como resultado obtendríamos un beneficio de 1.044’09 – 1.025 = 19’09 USD.

Los beneficios potenciales derivados del arbitraje son, no obstante, efímeros: si los agentes son racionales y no hay restricciones para operar en los mercados en divisas, el dólar tendería a depreciarse al contado (punto 2) y a apreciarse a plazo de 6 meses (punto 4), y lo contrario ocurriría con el euro, obviamente. Las fuerzas del mercado forzarían, pues, a que se redujese la cotización forward desde 1’1200 dólares por euro hasta irse aproximando a 1’0995 dólares por euro, de modo que las oportunidades de arbitraje desaparecerían. La actividad de los arbitrajistas ayuda a que los niveles de los tipos de cambio tiendan a alcanzar los valores de equilibrio.

Para ir acabando con este epígrafe, diremos que generalmente los diferenciales de tipos de interés entre divisas, no explican acertadamente sobre la cotización futura de esas divisas, en otras palabras, que la Teoría de la Paridad de los tipos de interés, aporta mucha luz, sobre cuál debe ser la cotización de una divisa, pero como hemos comentado anteriormente la determinación del tipo de cambio de equilibrio, atiende a numerosos factores.

En este sentido, nos encontraríamos con la Teoría de la paridad del poder de compra, cuya idea general es que el valor de la moneda de un país, con respecto a la de otro, está dado por “el poder de compra” de cada una de ellas en el país que la emite.

Esta teoría, viene a explicar la relación que debe mantenerse entre los niveles de precios y competitividad, de los diferentes países y el tipo de cambio que tendrán las diferentes divisas.

Así por ejemplo, Si Reino Unido, tiene sistemáticamente, una mayor tasa de inflación que Estados Unidos, es de esperar que la competitividad de Reino Unido descienda, por lo que tenderá a exportar menos e importar más de Estados Unidos. Este proceso desequilibrará la balanza comercial entre los dos países, convirtiendo deficitaria la balanza comercial del Reino Unido, y ello llevará a que se deprecie la Libra contra el Dólar, hasta un nivel en el que a través del tipo de cambio, se restablezca la competitividad perdida vía inflación de su economía.

En el próximo post hablaré del control de los riesgos financieros: productos derivados.

¡Sigan atentos!

Profesor de Dirección de Finanzas

¡Puedes seguirnos en Linkedin, Facebook, Twitter, Instagram y Youtube!En IEDGE Business School apoyamos a los mejores C.V. para que avancen en una formación profesional y actualizada en Management y Finanzas.

Te invitamos a nuestras clases en directo

Puedes asistir a nuestras clases en directo relacionadas con Marketing Digital y Comercio electrónico que organiza IEDGE Business School. Haz clic aquí para ver las próximas masterclass online.

Becas -100% en Másters

Además, hemos abierto el plazo de solicitud de BECAS -100% en los siguientes programas para profesionales: Máster en Marketing Digital, en el Máster en Growth Hacking & Marketing Automation, en el Máster en Digital Analytics & Big Data, en el Máster en eCommerce y en el Máster en Google Marketing Platform.

Cada año formamos a miles de alumnos en estas áreas de conocimiento. ¡Mejora en tu carrera profesional y solicita tu plaza!. Plazas limitadas por edición e IEDGE Business School se reserva el derecho de admisión.

-

- Contenidos actualizados.

- Profesores Internacionales.

- Clases online en directo.

- 6 meses de duración.