IEDGE – Stock Options en nuevos proyectos empresariales

Es muy probable que, o bien por iniciativa propia o bien porque alguno de los socios capitalistas te lo pida, tengas que contemplar la opción de dar entrada a futuros miembros del equipo de Management de la compañía. Para ello, una opción muy común suele ser la de crear un paquete de acciones sin asignar que se repartirán entre los miembros del equipo de dirección que vayan cumpliendo con los objetivos marcados.

La idea en sí, es buena. Pero ¿quién cede esas acciones? ¿El equipo emprendedor o el socio capitalista?. Todo se puede negociar, evidentemente, pero para hacer una negociación correcta, debes conocer algunas cuestiones importantes. Hay dos variables que son importantes a la hora de dar entrada a un nuevo inversor: valor pre-money y valor post-money.

Los conceptos son muy sencillos. El valor “pre-money” de la compañía es el valor que tiene ésta antes de la entrada del nuevo inversor. En el ejemplo del post de valoración de la idea de una start-up, el valor pre-money es de 1.231.644. Como va a entrar un socio nuevo que aporta 1.000.000 de euros, el valor post-money es de 2.231.644. Así que el valor “post-money” es el valor que tiene la compañía una vez que ya ha entrado el nuevo socio.

Normalmente la negociación gira en torno a estos dos valores. Qué valor “pre” y qué valor “post” tiene la compañía. Y es bastante habitual hablar de “hemos invertido 1 sobre 1.2” o “hemos invertido 6 sobre 9”, que quiere decir, en el primer caso, que se ha hecho una inversión de 1 millón sobre una valoración pre-money de 1.2 millones. Y en el segundo, que la inversión ha sido de 6 millones sobre un valor pre-money de 9.

La otra variable importante, es el porcentaje que al final de la transacción queda en mano de cada uno.

Durante la negociación, es conveniente mantener todas las variables en la cabeza y maximizarlas en función de los objetivos, pues en esta última variable, es donde se suele ubicar el paquete de opciones sobre acciones (o Stock Options).

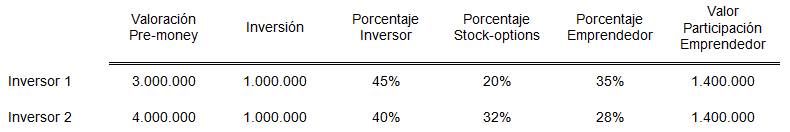

Veamos un ejemplo. Tienes una empresa que necesita una inyección de capital de 1 millón de euros y estás negociando con dos posibles inversores. Uno de ellos, muy agresivamente conservador en la valoración, te ofrece un “deal” de “1 sobre 3”, es decir, invierte un millón sobre una valoración pre-money de tres millones. El otro, mucho más generoso, te ofrece un “deal” de “1 sobre 4”, o lo que es lo mismo, invierte un millón (mismo que el primero) pero con una valoración pre-money de 4 millones. Además, el porcentaje que te pide el primero es un 45%, mientras que el segundo te ofrece quedarse con un 40%. Aparentemente, la opción parece clara. Claro, parece clara, porque tu estás pensando que la diferencia entre el 100% y lo que el inversor se lleva es para ti. Pero normalmente, no es así. Hay que considerar las stock-options. En este caso, el primer inversor te dice que un 20% de la compañía debe de quedar en el pool de stock-options. El segundo te exigen que el pool sea del 32%.

Con esos parámetros, podríamos seguir pensando que el segundo es más generoso. Al final, está valorando nuestro trabajo previo en 4 millones y sólo se queda con un 40%, mientras que el primero lo hace en 3 millones y además se queda con un 45%. ¡Piensa otra vez!. ¿Cuál es la foto final?. La foto final sería esta:

¿Cuál es mejor oferta?. Pues tendrás que considerar varias opciones. Inicialmente, la valoración que se hace de tu participación en la empresa es la misma en los dos casos. Aunque el segundo te hace ver que tu idea la valora mucho, en realidad, la valora exactamente igual que el primer inversor.

Sin embargo, el primer inversor, te ofrece para ti un 35% de la empresa, mientras que el segundo únicamente te deja un 28%. Si pensamos que no podemos optar a las stock-options pues son para el resto del equipo de dirección, inicialmente parece mejor oferta la primera que la segunda, pese a que las evidencias apuntaban en sentido opuesto.

Ahora bien, si te dejan participar en el pool de stock-options como un miembro del equipo más, lo que tendrás que determinar es si puedes llegar o no al 35% que ya tienes en la primera opción. Como mínimo, tu gratificación por objetivos tendría que llegar al 7% para igualar la primera oferta y, aún así, la segunda sería peor porque tiene el riesgo de no poder conseguir los objetivos y, por tanto, tampoco el 7%.

Lo que también puede ocurrir es que el inversor suele introducir a determinadas personas en el equipo de gestión ¿estas personas tendrán acceso al paquete de stock-options? Probablemente. No digo que finalmente el inversor esté pensando que el paquete de stock-options sea completo para él incorporando a la compañía miembros de su confianza en el equipo de gestión, pero es una opción, que ahí está. Lo que tú debes evaluar es cuál es TU mejor opción ahora y en el futuro pues, evidentemente, tienes que mirar por el futuro de la compañía dado que el tuyo estará directamente vinculado al de ella. Por eso, tener un paquete de stock-options es bueno, pues es importante incorporar personas con talento y motivarlas, pero tienes que saber equilibrar entre las ofertas que te lleguen.

¡Quedo a la espera de sus comentarios!

Profesor de Management y Entrepreneurship

Nota: Para comprender la gestión de empresas y de recursos en un mercado global y como afecta a las decisiones, te invitamos a que consultes el Global MBA, donde, de una forma práctica y rápida, entenderás y aplicarás todos los conocimientos de management para una gestión empresarial de éxito.

* Los contenidos publicados en este post son responsabilidad exclusiva del Autor.

¡Puedes seguirnos en Facebook, Twitter, Google+, Youtube y Linkedin!

Obtenga su BECA 100% para el Global MBA.

Con stages en Madrid, San Francisco y Ciudad de México. ¡Becas limitadas a los mejores C.V.!

Fernando Pulido Soto

comento el día 25 de octubre a las 10:13 pm (#)

Hola Jorge,

muy interesante blogs de las stock options, algo confuso pero buen ejemplo.

saludos

Fernando

Jorge Pascual

comento el día 26 de octubre a las 6:28 pm (#)

Hola Fernando. El tema de las SO es realmente confuso y hay que verlo con mucha calma. He intentado ilustrar con un ejemplo muy simple cómo al emprendedor se le puede hacer ver que la valoración de la idea es mucho mayor, cuando en realidad, no es así.

Alejandra Torres

comento el día 28 de octubre a las 9:30 pm (#)

Hola Jorge,

Woow, que interesante esto de las «Stock options», como bien dices si no se evalúan todos los factores al integrarse un nuevo socio a la empresa puedes perder tu mayoría de participación y quizá con ella tu poder sobre tomar decisiones en la empresa.

En el ejemplo que mencionas en efecto yo veía más conveniente al 2do inversor, pero al final las acciones que te da como emprendedor y las de pool te llevaran a perder el control de la empresa y con esto la valoración de tu trabajo se desvanecerá.

Excelente post, estoy segura que muy pronto tendré que regresar a leerlo y aplicarlo con mis socios.

saludos

Beto Mojica

comento el día 31 de octubre a las 11:33 pm (#)

Hola Jorge,

Yo me considero bastante «tradicional» y tengo mucho respeto a la bolsa. Tuvimos un concurso de stock options y no tuve buenos resultados… por lo que creo que si alguna vez tendría que involucrarme en ellos, tendría que pedir ayuda de uno de mis mejores amigos que es como peza en el agua.

Saludos

Beto Mojica

comento el día 01 de noviembre a las 2:39 am (#)

Hola…. creo que malintepreté el post.

Estoy con mis compañeros hablando sobre el tema y volvi a leer el post y definitivamente me fui por otro lado.

Cuando trabajaba en Kodak, un año anterior fue cuando terminaron de repartir stock options a los empleados. Muchos de ellos hicieron trade entre los mismos empleados… y otros aun las tienes pero con un valor ridiculo.

Saludos

carlos morales

comento el día 19 de octubre a las 1:11 am (#)

HOLA ESTAMOS HACIENDO EL EJERCICIO SOLO QUE NO ENCUENTRO EN ESTE POST COMO LLEGARON AL VALOR PARTICIPACION DEL EMPRENDEDOR POR 1,400,000